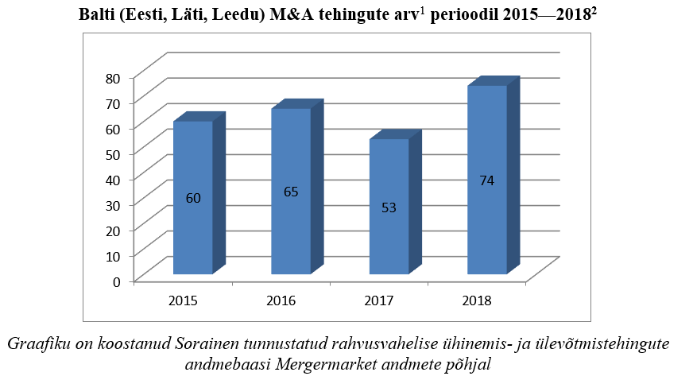

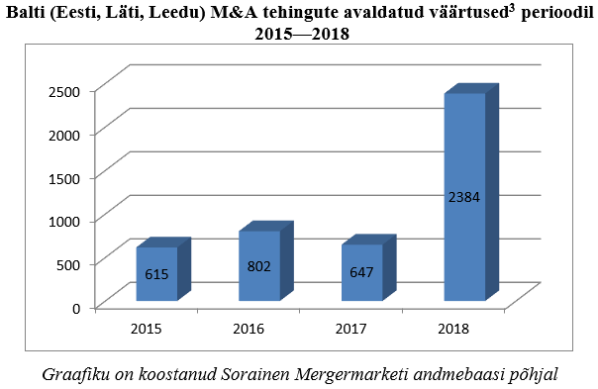

2018. aasta oli rekordaasta Baltikumis avaldatud M&A tehingute arvu poolest – avaldati 74 tehingut, mis on 37% rohkem kui 2017. aastal (mil avaldati 53 tehingut). Avaldatud tehingute koguväärtuse poolest oli möödunud aasta 2,384 miljardi euroga teine pärast 2008. aastat, mil tehingute koguväärtus ulatus 2,521 miljardi euroni. Kui siia arvestusse lisada Eesti üks hiigeltehinguid – Utilitase omandamine infrastruktuurifondi European Diversified Infrastructure Fund II poolt – mille väärtust ei avaldatud, kuid mis ulatub hinnanguliselt 300 miljoni euroni, siis oleks 2018. aasta ilmselt rekordaasta ka tehinguväärtuste kogusumma poolest.

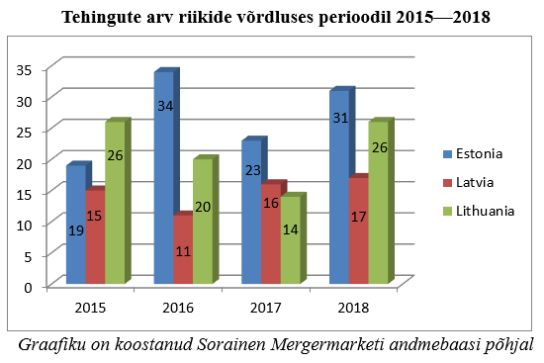

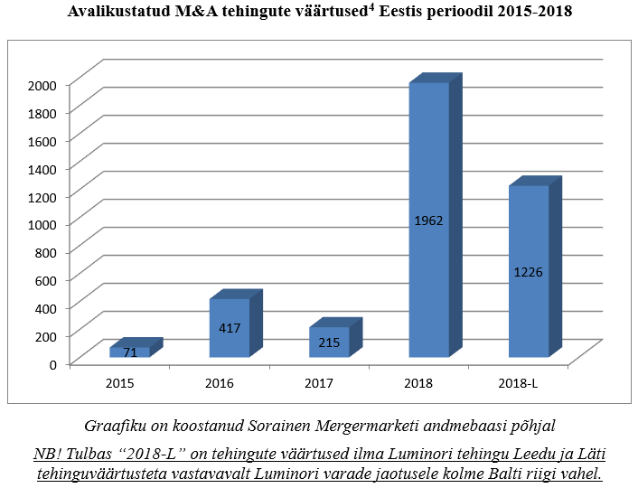

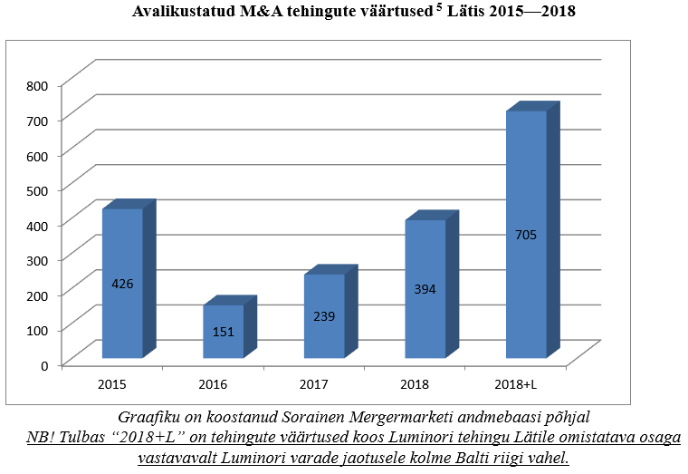

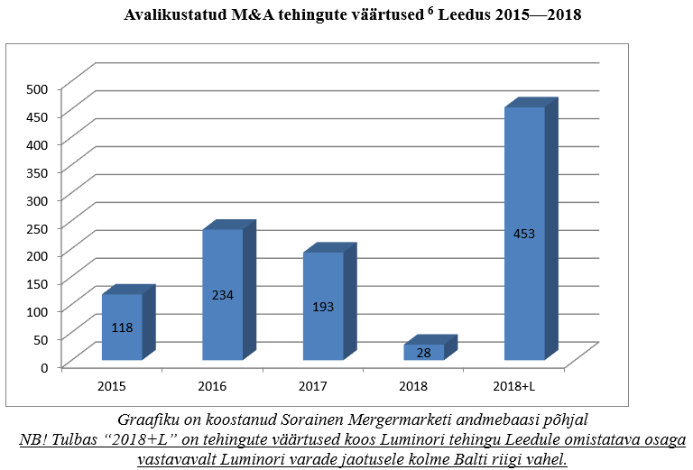

Balti riikidest on selgelt kõige suurema aktiivsusega Eesti M&A turg, seda nii tehingute arvu poolest (juba kolmas aasta järjest) kui ka tehinguväärtuse järgi. Teatud määral on Blackstone‘i/Luminori tehing Eesti „kontot“ kunstlikult suurendanud, kuid kui jaotada tehinguväärtus proportsionaalselt kolme riigi vahel (Eestis, Lätis ja Leedus asuva vara väärtuse järgi), siis oleks tehingute koguväärtus ikkagi 1,226 miljardit eurot Eestis, 705 miljonit eurot Lätis ning 453 miljonit eurot Leedus.

[1] Mergermarketi statistikas võetakse arvesse ainult kõrge väärtusega tehinguid, st tehinguid, mille väärtus on reeglina üle 5 miljoni USD, mistõttu võib tegelik tehingute arv olla suurem.

[2] Periood hõlmab 1. jaanuari 2018 – 31. detsembrit 2018. Võimalik, et andmed veel täienevad, sest viimaste tehingute andmed ei pruugi olla Mergermakreti andmebaasi veel jõudnud.

[3] Mergermarketi statistika sisaldab ainult neid väärtusi, millest tehingupooled on avalikkust või Mergermarketit teavitanud, mistõttu ei pruugi graafik kajastada Balti M&A turu täit mahtu, vaid pigem markeerib üldist trendi.

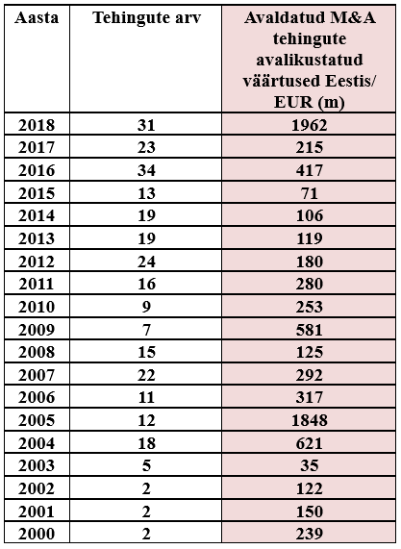

Allpool on M&A tehingute arv ja väärtused Eestis perioodil 2000—2018 Mergermarketi info põhjal – tabelist on näha, et möödunud aasta ületas tehingute koguväärtuselt varasemaid aastaid ning tehingute arvu järgi oli 2018. aasta teine (31 tehingut) pärast 2016. aastat (34 tehingut). Arvestada tuleb, et Mergermarketi statistikas võetakse arvesse ainult kõrge väärtusega tehinguid, st tehinguid, mille väärtus on reeglina üle 5 miljoni USD, mistõttu võib tegelik tehingute arv olla suurem.

[4] Mergermarketi statistika sisaldab ainult neid väärtusi, millest tehingupooled on avalikkust või Mergermarketit teavitanud, mistõttu ei pruugi graafik kajastada Eesti M&A turu täit mahtu, vaid pigem markeerib üldist trendi.

[5] Mergermarketi statistika sisaldab ainult neid väärtusi, millest tehingupooled on avalikkust või Mergermarketit teavitanud, mistõttu ei pruugi graafik kajastada Läti M&A turu täit mahtu, vaid pigem markeerib üldist trendi.

[6] Mergermarketi statistika sisaldab ainult neid väärtusi, millest tehingupooled on avalikkust või Mergermarketit teavitanud, mistõttu ei pruugi graafik kajastada Leedu M&A turu täit mahtu, vaid pigem markeerib üldist trendi.

Kui vaadata Balti M&A TOP 10 tehinguid, siis selgub, et enamik investoreid on välismaised (väljastpoolt Baltikumi) ühingud ning TOP 5 seas on 4 tehingut, mille sihtühing tegutseb ülebaltikumiliselt. Tehinguväärtuste kasv näitab Balti turu küpsust ning seda, et äriühingud kasvavad järjest suuremaks ning laienevad ka teistesse Balti riikidesse.

Erakapitalifondid on jätkuvalt aktiivsed. 2018. aastal osalesid erakapitalifondid 74-st avaldatud tehingust vähemalt 14-s, olgu siis ostja või müüja poolel. Erakapitalifondide tegevus aktiveerub ilmselt veelgi, sest uusi era- ja riskikapitalifonde tuleb järjest juurde. Nt Leedus asutati 2018. aastal seitse uut riskikapitalifondi (sh Practica Venture Capital II, mis investeerib üle Baltikumi) kogumahuga 136 miljonit eurot. Invalda INVL asutas fondi nimega INVL Baltic Sea Growth Fund ning BaltCap suurendas oma BaltCap Infrastructure Fundi mahtu 100 miljoni euroni ning teatas, et asutab koostöös Jaapani investoriga JBIC IG fondi JB Nordic Ventures, et investeerida Baltikumi ja Põhjamaadesse.

Top 10 tehingute seas olid kahe puhul (Nr 5 ja 7) ostjate seas Hiina investorid – tundub, et hiinlased on Balti riigid viimaks üles leidnud.

Balti 2018. aasta M&A tehingute TOP 10 avaldatud müügihinna järgi

.png)

Teatud määral võib 2018. aastat võrrelda 2008. aastaga – palju kõrge väärtusega tehinguid majandustsükli tipu ajal. See aga ei tähenda tingimata, et aasta 2019 toob languse. Kuna on oodata era- ja riskikapitalifondide aktiivsuse kasvu, võib tehingute arv isegi kasvata, eriti mis puudutab väiksema väärtusega tehinguid. Samal ajal on näha, et ostjad on muutunud ettevaatlikumaks ning möödunud aasta lõpus oli kogu maailmas ja ka Euroopas näha M&A turu aktiivsuse langust.

Autor: Laimonas Skibarka, Soraineni juhtivpartner, ja Toomas Prangli, Soraineni Eesti kontori juhtivpartner ja M&A valdkonna üks juhtidest