Šis ir karsts tiesvedības strīds par grupas uzņēmumu aizdevuma procentu likmes atbilstību tirgus aizdevuma procentu likmei. Strīds vēl turpinās, tāpēc vējš vēl var paspēt iepūst nodokļu maksātāja burās.

Kāds bija darījums?

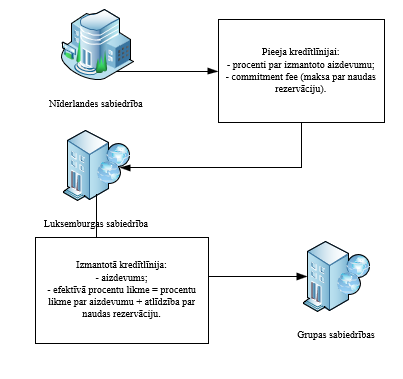

Nīderlandes grupas sabiedrība aizdeva vairākus miljardus EUR Luksemburgas sabiedrībai, kura tālāk aizdeva grupas sabiedrībām. Tas bija kredītlīnijas aizdevums, kuram tika aprēķināta maksa par aizdevuma izmantošanu (procenti) un maksa par naudas rezervāciju (commitment fee). Līgumā šādi maksājumi tika noteikti atsevišķi, līgumā nenosakot efektīvās procentu likmes kalkulāciju (kas būtu aizdevuma procenti + maksa par naudas rezervāciju).

Kas nebija izdarīts? Kas bija nokavēts? Ko bija grūti savienot?

Grupas sabiedrības nebija sagatavojušas uz aizdevuma darījuma brīdi pamatojumu par aizdevuma vērtības atbilstību tirgus vērtībai. Tikai audita vajadzībām tika sagatavots novēlots salīdzināmo datu pētījums. Komercsabiedrība strīdus laikā pamatoja, ka efektīvā likme faktiski bija aizdevumu procentu un commitment fee summa, un ka šāda likme iekļāvās izstieptas rokas procentu likmju diapazonā.

Kam nepiekrita tiesa?

Tiesa lietai piegāja formāli, nevis pēc ekonomiskās būtības. Proti, tiesa pateica, ka aizdevuma līgums neparedzēja skaitīt kopā aizdevuma procentu likmi un commitment fee, lai aprēķinātu efektīvo procentu likmi. Līdz ar to sabiedrībai tika noteikta papildus korekcija starp tirgus procentu likmju diapazonu un kontrolētā aizdevuma procentu likmi.

Kādas mācības mums sniedz Eiropas prakse?

Laicīgi paredzēt aizdevuma līgumos detalizētu procentu likmes aprēķina kārtību, kas nepieciešama tirgus procentu likmes noteikšanai darījuma brīdī.